Allianz Group is een van de grootste verzekeraars ter wereld.

Allianz is in 1890 in Berlijn opgericht, sinds 1949 is het hoofdkantoor in München gevestigd. Al in 1893 werd een kantoor in Londen geopend. In 1904 volgde de stap naar de VS, gevolgd door verdere internationale expansie. Tijdens de tweede wereldoorlog vielen veel van de internationale activiteiten weg, maar vanaf de jaren '60 werden die geleidelijk aan weer opgebouwd door overnames en het (her)openen van vestigingen. Inmiddels heeft Allianz meer dan 100 miljoen klanten verspreid over meer dan 70 landen en zijn er ongeveer 150.000 mensen in dienst. Naast de verzekeringstak heeft Allianz een grote vermogensbeheertak en een belang van 14% in Commerzbank.

Allianz is onderverdeeld in drie segmenten, schadeverzekeringen, levensverzekeringen en vermogensbeheer. Onder schadeverzekeringen vallen onder andere aansprakelijkheids-, reis- en autoverzekeringen. Deze divisie was in 2020 goed voor 38% van de winst, evenals de divisie levensverzekeringen. De divisie vermogensbeheer waar onder andere Pimco en Allianz Group Assets onder vallen was goed voor het restant.

Allianz staat in de top 10 van grootste verzekeraars wereldwijd. De ranking is afhankelijk of er gekeken wordt naar totale omzet of naar het premie-inkomen. Voor een verzekeraar is de wet van de grote aantallen van belang omdat het inschatten van een gemiddeld schadebedrag beter te voorspellen is naarmate de groep verzekerden groter is. De schadeverzekeringsactiviteiten van Allianz laten dankzij de omvang de afgelopen jaren dan ook een stabiel verloop zien. De omzet van deze divisie is de afgelopen 10 jaar met gemiddeld 3,5% per jaar gestegen, de winst met 4,5%. De ontwikkelingen bij de divisie levensverzekeringen zijn de afgelopen jaren veel gunstiger geweest. Weliswaar staat de verkoop van levensverzekeringen in de ontwikkelde markten door de lage rentes in deze regio’s onder druk, maar Allianz heeft in de opkomende markten forse groei kunnen realiseren. In de laatste 10 jaar is de omzet bij levensverzekeringen met gemiddeld 11,8% per jaar gestegen en de winst met 13,8%. Voor het gehele concern was de omzetgroei 3,1% en de winstgroei 11,3% gemiddeld per jaar.

Op 30 juni 2021 stond Allianz met een beheerd vermogen bijna EUR 2.500 miljard op de 7e plek van grootste vermogensbeheerders ter wereld. Op één stond Blackrock met EUR 8.000 miljard. Omdat obligatiespecialist Pimco een groot onderdeel is van de vermogensbeheertak van Allianz bestaat 76% van het totaal beheerd vermogen uit vastrentende beleggingen. Omdat obligaties minder in waarde fluctueren dan aandelen is de omvang van het beheerd vermogen redelijk stabiel. Dit jaar heeft het stabiele karakter de groei afgeremd omdat de wereldwijde aandelenkoersen met gemiddeld 20% zijn gestegen en de obligatiekoersen met ruim 1% zijn gedaald. Allianz' beheerd vermogen groeide met 4,1%.

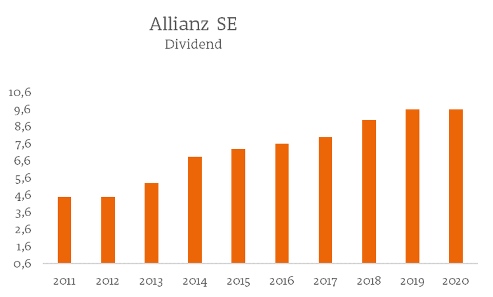

Het bestuur van Allianz heeft uitgesproken ernaar te streven om gemiddeld 50% van de winst uit te keren als dividend. Onder normale omstandigheden wordt het dividend elk jaar verhoogd, maar minimaal gelijk gehouden. Hierbij is de solvabiliteitsratio van belang, deze geeft aan in hoeverre een verzekeraar in staat is om claims uit te betalen. De huidige ratio is 206% terwijl de toezichthouder een ratio van minimaal 100% verlangt. Pas als deze ratio onder de 180% komt zal Allianz overwegen om het dividendbeleid aan te passen. Momenteel keert Allianz 55% van de winst uit als dividend. Hiermee komt het dividendrendement op basis van de huidige koers uit op 5,2%. Dit is fors boven het dividendrendement van de MSCI ACWI index van 1,7% en ook ruim boven de het gemiddelde van 3,1% van verzekeraars wereldwijd.

In 2020 kwamen omzet en winst van Allianz iets lager uit dan in het jaar ervoor. Daarom werd het dividend over 2020 gelijk gehouden aan dat over 2019. Voor dit jaar verwachten analisten een inhaalslag. De verwachte winstgroei is bijna 25%, het dividend zal naar verwachting 8% hoger uitkomen. Ook voor 2022 verwachten zij een winststijging van 8%, in 2023 vlakt de groei af naar 5%. Met een verwachte winst per aandeel van EUR 23 en een dividend van EUR 11,60 over 2023 zal de uitgekeerde winst weer rond de 50% liggen.

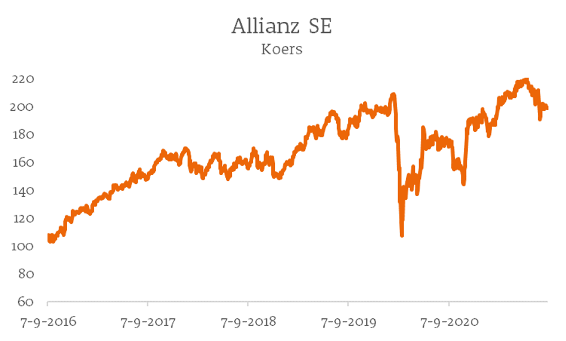

Begin augustus waarschuwde Allianz voor mogelijke buitengewone lasten door een onderzoek van het US Department of Justice naar het Structured Alpha Fund. Enkele pensioenfondsen claimen dat dit fonds zich niet goed genoeg heeft ingedekt waardoor er tijdens de koersdalingen aan het begin van de pandemie vorig jaar een groot verlies is geleden. Op dit nieuws zakte de koers van Allianz in een dag 7%. Volgens analisten is deze reactie overtrokken. Boetes kunnen de winst onder druk zetten, maar Allianz heeft sterke buffers waardoor de dividendbetalingen niet in gevaar komen.

Door de goede spreiding van de verschillende activiteiten zien wij Allianz als een waarde-aandeel met een stabiel resultaatverloop en een aantrekkelijk dividendrendement. Momenteel zijn groei-aandelen historisch hoog gewaardeerd ten opzichte van waarde-aandelen. Wanneer dit verschil terugloopt zal de relatieve koersontwikkeling van Allianz hiervan profiteren.