- Technologieaandelen stuwen indices naar nieuwe records

- Gespreide portefeuille zorgt voor demping specifieke landenrisico’s

- Franse verkiezingen zorgen voor onrust in de eurozone

- Op korte termijn invloed verwacht van kwartaalcijferseizoen in de VS

Terugblik juni

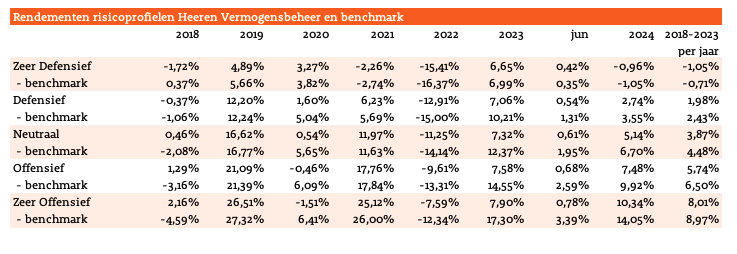

In een maand waarin technologiegiganten de markten domineerden en politieke onzekerheid in Europa voor onrust zorgde, bood juni 2024 een interessant schouwspel voor beleggers. Terwijl sommige sectoren nieuwe hoogten bereikten, worstelden andere met tegenwind. Deze contrasterende bewegingen onderstrepen het belang van een goed gediversificeerde portefeuille en een scherp oog voor zowel kansen als risico’s in het huidige beleggingsklimaat.

Ook in juni zetten de wereldwijde aandelenindices nieuwe records neer. Maar op sector- en regioniveau was het beeld zeer wisselend. Nvidia, met in het kielzog de andere Amerikaanse technologieaandelen, sleurde de beurzen in de VS mee naar weer nieuwe records. In Europa daalden de aandelenmarkten in de meeste landen. In Frankrijk leidde het grote verlies van de partij van president Macron bij de Europese verkiezingen en zijn onverwachte aankondiging van landelijke verkiezingen tot scherpe koersdalingen. Beleggers vreesden dat een overwinning van radicaal-rechts negatief zou zijn voor de overheidsfinanciën en het ondernemingsklimaat. Ook in andere Europese landen zorgde het verlies van de traditionele middenpartijen voor vrees voor politieke instabiliteit.

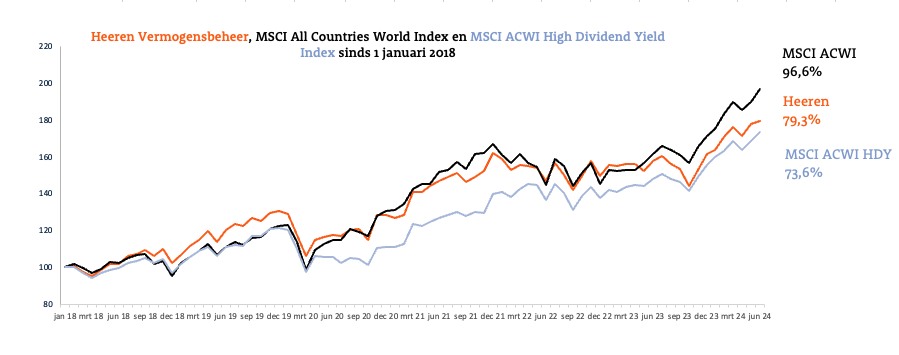

Beleggers houden nu eenmaal niet van onzekerheid. De Europese aandelenindex boekte een negatief rendement van 1,0% in juni. Vooral dankzij een plus van 4,7% voor Noord-Amerikaanse aandelen boekte de MSCI All Countries World Index een rendement van 3,6%. De opkomende markten presteerden het beste met een rendement van 5,3%, vooral dankzij flinke koersstijgingen in India en Zuid-Korea.

Ook deze maand was de technologiesector met afstand koploper. Van de 10 grootste technologiebedrijven qua beurswaarde was AMD het enige dat daalde (-/-1,6%). En alleen Microsoft (+9%) boekte een rendement van minder dan 10%. Verder bleef alleen de sector communicatiediensten het marktgemiddelde voor, dankzij goede prestaties van Meta, Alphabet en Netflix. Basismaterialen, energie, industrie en consumptiegoederen boekten negatieve rendementen.

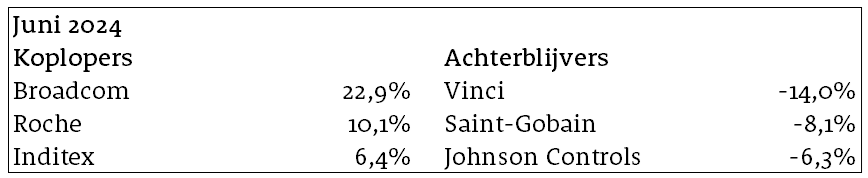

Onze aandelenportefeuille ondervond in juni last van het feit dat we, met uitzondering van Broadcom, niet beleggen in de hoogvliegers in de technologiesector. De meeste daarvan betalen immers een te laag dividend. Ditzelfde geldt voor de grote namen in de sector communicatiediensten. De twee Franse aandelen deelden in de malaise op de Franse beurs, maar daartegenover steeg Inditex op sterke kwartaalresultaten en goede vooruitzichten. En bij Roche lijken beleggers langzamerhand weer oog te krijgen voor de goede winstvooruitzichten en het hoge zekere dividend. Al met al bedroeg het rendement van onze portefeuille 0,8% in juni.

De onverwachts aangekondigde verkiezingen in Frankrijk zorgden voor spanning op de obligatiemarkten in de eurozone. Beleggers maakten zich zorgen over het effect van de dure verkiezingsbeloften van radicaal-rechts op de nu al niet florissante overheidsfinanciën in dat land. Obligatiebeleggers ruilden hun Franse, en ook Italiaanse, staatspapier in voor Duitse staatsobligaties.

Het renteverschil tussen Duitsland enerzijds en Frankrijk en Italië anderzijds liep met 0,3%-punt op. In de laatste week van juni keerde de rust weer, maar ten opzichte van eind mei daalde de Duitse 10-jaars rente naar 2,5% en stegen de Franse en Italiaanse naar 3,3% respectievelijk 4,1%. De Spaanse 10-jaars rente bleef onveranderd op 3,4%.

De Europese benchmark voor staatsobligaties boekte per saldo een rendement van 0,2%. De rente op bedrijfsobligaties van hoge kwaliteit daalde ook licht. Door ons grotere belang in deze categorie presteerde onze obligatieportefeuille met een rendement van 0,45% iets beter dan het marktgemiddelde.

Vooruitblik

Noch het onverwachte verlies van radicaal-rechts in de tweede ronde van de Franse verkiezingen, noch de veel groter dan verwachte overwinning van Labour in het Verenigd Koninkrijk leidden tot grote bewegingen op de financiële markten in die landen. Ook de vraag of de Democraten in de VS zich zullen verenigen achter president(skandidaat) Biden en wat diens kansen zijn tegen uitdager Trump lijkt beleggers aldaar koud te laten. Misschien omdat voorlopig nog niet duidelijk is wat de gevolgen ervan voor burgers en bedrijven zullen zijn.

Iets meer aandacht is er voor de recente bijeenkomst van centrale bankiers in Portugal. Daar uitten veel deelnemers zorgen over de maar langzaam dalende inflatie en grotere zorgen over de in veel ontwikkelde landen almaar oplopende overheidstekorten. Dit verkleint de kans op renteverlagingen door de centrale banken en kan leiden tot kapitaalmarktrentes die langer hoog blijven dan eerder verwacht.

Op korte termijn verwachten wij meer invloed van het kwartaalcijferseizoen in de VS dat de komende weken op stoom komt. Veel aandacht van beleggers zal uitgaan naar de resultaten van de grote, al dan niet AI-gerelateerde, technologiebedrijven die dit jaar de drijvende kracht zijn achter de stijging van de aandelenkoersen. De verwachtingen zijn hoog gespannen.

Voor de S&P 500 verwachten analisten een winstgroei van 10% in het tweede kwartaal. Voor de sector technologie is dat 17% en voor communicatiediensten zelfs 22%. Voor consumptiegoederen verwachten zij een vlakke winst en voor de sectoren industrie en basismaterialen dalingen van respectievelijk 9% en 3%.

Gezien de koersbewegingen dit jaar zijn deze verwachte resultaten in de huidige koersen verwerkt. De kans op positieve verrassingen lijkt dan ook het grootst bij de laatstgenoemde sectoren. Gezien onze groter dan gemiddelde posities in de sectoren industrie en consumptiegoederen kijken wij met bovengemiddelde interesse uit naar de kwartaalcijfers van onze keuzes in die sectoren.

Hoe politiek de markten beweegt

Politieke verschuivingen, zoals we die onlangs in Europa hebben gezien, hebben invloed op beurzen, obligatiemarkten en individuele aandelen. Beleggers reageren op veranderingen in het politieke landschap omdat deze gevolgen kunnen hebben voor economisch beleid, regelgeving en de stabiliteit van landen en regio’s. Hoe groot de invloed is hangt af van de omstandigheden. Bijvoorbeeld of een verschuiving verwacht of onverwacht is. En of de gevolgen van de verschuiving goed in te schatten zijn, en of ze op korte of lange termijn merkbaar zullen worden. Wij lichten toe hoe de verkiezingsresultaten in Europa invloed hebben gehad op de aandelen- en obligatiemarkten met Frankrijk als voorbeeld omdat daar de meeste verassingen optraden.

Europese verkiezingen

De Europese verkiezingen vonden plaats van 6 tot en met 9 juni 2024. In veel landen waren de radicaal-rechtse partijen de grote winnaar. In zowel Frankrijk, Duitsland, Nederland, Italië en Oostenrijk eindigden de radicaal rechtse partijen als eerste of tweede. In België viel de score van Vlaams Belang lager uit dan verwacht al was het in Vlaanderen wel de tweede partij. In Duitsland kwam de CDU als grootste uit de verkiezingen. Dit was voor Carsten Linnemann, de partijsecretaris van de CDU, een reden om meteen twijfels uit te spreken over de legitimiteit van de huidige regering alsmede over de positie van bondskanselier Scholz.

Frankrijk

In Frankrijk was de schok echter het grootst. De partij van de president Emmanuel Macron kreeg bij de Europese verkiezingen de helft van de stemmen ten opzichte van het Rassemblement National van Marine Le Pen. Waar in Duitsland de winnende partij de twijfels uitsprak over de houdbaarheid van de huidige regering maakte in Frankrijk de verliezende partij een standpunt. Macron gaf meteen aan dat hij niet kon doen alsof er niets aan de hand was en meldde dat hij nieuwe nationale parlementsverkiezingen nodig achtte. Macron kan zelf als president blijven zitten tot 2027, zijn positie staat los van de regering.

De verkiezingen in Frankrijk bestaan uit twee rondes. De eerste ronde vond plaats op 30 juni en de tweede ronde op 7 juli. Na de eerste ronde leek de partij van Marine Le Pen af te stevenen op een absolute meerderheid. Het linker- en middenblok riep op basis van deze uitkomst via een campagne de kiezers op tot het vormen van een “Republikeins front”. Deze campagne heeft gewerkt. Het linkse blok Nouveau Front Populaire en het centrale blok Ensemble hebben in de tweede ronde veel meer stemmen gekregen dan in de eerste. Omdat geen van de partijen een absolute meerderheid heeft, blijft het nog wel onduidelijk hoe de nieuwe regering eruit komt te zien. De huidige premier Attal trok meteen na de exitpoll zijn conclusie en meldde dat hij zijn ontslag gaat aanbieden aan Macron. Ook dit zorgt voor de nodige onzekerheid.

Spread obligaties

De uitkomst van de Europese verkiezingen en de aankondiging van de Franse verkiezingen hebben vooral gezorgd voor onzekerheid, waar beleggers negatief op reageren. Dit was terug te zien op zowel de aandelen- alsmede de obligatiemarkt.

Bij staatsobligaties wordt onder andere gekeken naar het renteverschil (ook wel “spread”) tussen verschillende landen. In Frankrijk lag de 10-jaars rente voor de verkiezingen ongeveer 0,5% boven die van Duitsland. De Franse staat moest dus 0,5% meer betalen dan de Duitse om geld te lenen. Dit omdat beleggers al vóór de verkiezingen het uitlenen van geld aan Frankrijk minder veilig achtten.

Na de aankondiging van landelijke verkiezingen in Frankrijk liep het renteverschil snel op naar een hoogtepunt van 0,84%. Inmiddels is het weer iets gedaald naar 0,70%. Beleggers zijn bang dat een radicaal-rechtse regering de schulden sneller zal laten oplopen. Tijdens de eurocrisis was de spread tussen Duitsland en Frankrijk trouwens 2,0%. Op dat moment werd het beleggen in Duitse obligaties als meest veilig gezien binnen Europa terwijl er wantrouwen was over de zuidelijke landen. In dat perspectief valt de huidige spread dus wel mee.

Franse aandelen

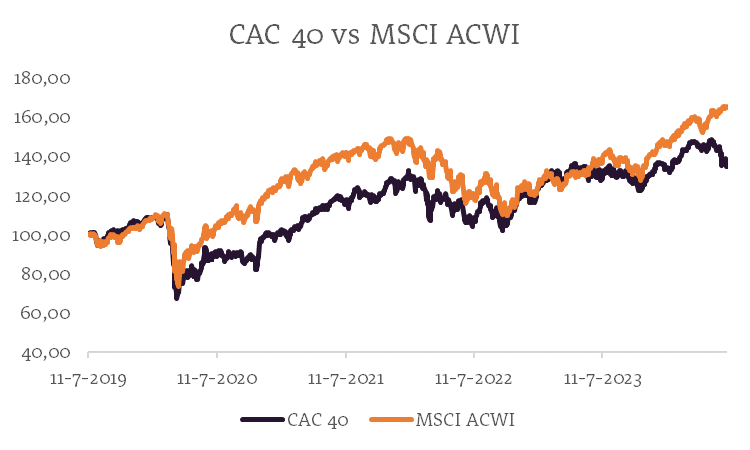

Ook de aandelenmarkten hadden last van de onzekerheid die ontstond. De Franse aandelenmarkt daalde de week na de Europese verkiezingen met maar liefst 6,2%. Daarmee kwam het rendement voor 2024 licht negatief uit waar halverwege mei nog een jaarrendement van 9,2% stond.

De Eurostoxx 50, een Europese index met een gewicht van 40% voor Franse aandelen, daalde diezelfde week met 2,8%. De MSCI All Countries World Index heeft een veel kleiner belang in Franse aandelen, namelijk 2,6%. Deze index steeg in deze periode zelfs iets met 0,4%. Hieruit blijkt maar weer het belang om een portefeuille goed te spreiden over verschillende regio’s.

Op individueel niveau waren de verschillen ook groot. Het Franse Farmaceutisch bedrijf Sanofi liet over de afgelopen maand een koersstijging zien. Dit bedrijf is een goed voorbeeld van een multinational waar de omzet wereldwijd wordt behaald. Maar 5,5% van de omzet komt uit Frankrijk. De bank Societé Generale behaalt 40% van de omzet uit Frankrijk, wat ook terugkwam in het koersresultaat. Het aandeel daalde met ruim 12%.

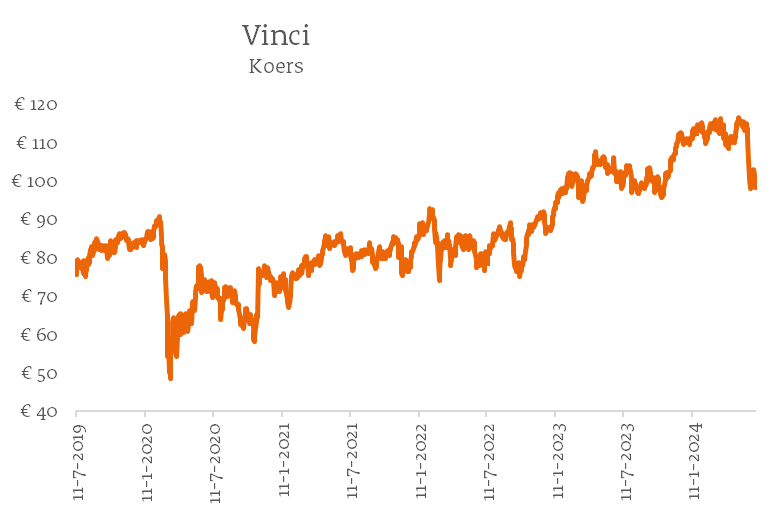

In onze portefeuille zitten twee Franse aandelen, Vinci en Saint-Gobain. Samen goed voor een belang van 7%. Ook deze aandelen zijn geraakt door de daling, de daling was in lijn met die van de Franse index de CAC 40. Op maandbasis ongeveer 6%.

Vinci

Het Franse bouw- en concessiebedrijf Vinci heeft vooral last gehad van de populistische uitspraken van Marine Le Pen. Haar partij pleit ervoor om de toltarieven van snelwegen te verlagen. Als dit gebeurt raakt het de inkomsten uit concessies voor Vinci. Door deze uitspraken en de uitkomsten van de Europese verkiezingen en de eerste ronde van de Franse verkiezingen daalde de koers van Vinci in eerste instantie behoorlijk. Nadat bleek dat de radicaal-rechtse partij van Marine Le Pen geen meerderheid heeft behaald herstelde de koers van Vinci weer iets. Al staat de koers nog wel 7% onder het niveau van voor de verkiezingen.

Uiteindelijk is Vinci natuurlijk meer dan alleen een beheerder van tolwegen. Vinci is ook een belangrijke speler in de groene transitie, met significante investeringen in duurzame energie en infrastructuur. Analisten blijven over het algemeen dan ook positief over de vooruitzichten van Vinci. Het koersdoel van analisten ligt 29% boven de huidige koers. Zij wijzen op de sterke orderportefeuille van het bedrijf en het vermogen om te profiteren van zowel publieke als private investeringen in infrastructuur.

De koers/winst verhouding van 12,1 ligt fors onder het marktgemiddelde van 17,7 en het gemiddelde voor de sector industrie van 19,3. Het dividendrendement van 4,6% is fors hoger dan het marktgemiddelde van 1,9%. Voor de komende drie jaar wordt er een groei van de winst per aandeel van 6% per jaar verwacht. Ondanks de korte termijn turbulentie geloven wij door de verwachte groei en de aantrekkelijke waardering dat Vinci een aantrekkelijk aandeel is.

Saint-Gobain

Ook het bouwmaterialenbedrijf Saint-Gobain heeft de afgelopen weken volatiliteit ervaren als gevolg van de recente Europese- en Franse verkiezingen.

In onze vorige nieuwsbrief schreven wij over de positieve ontwikkelingen bij Saint-Gobain. Het management sprak uit dat het dieptepunt was geweest en dat de omzet de komende jaren gaat stijgen. Dit positieve bericht werd even vergeten en ook het aandeel Saint-Gobain ging na de Europese verkiezingen in de verkoop. Het aandeel daalde met 10% om voor de maand juni op een min van 8,1% uit te komen. Ondanks deze daling blijft Saint-Gobain het dit jaar goed doen. De koers is voor het jaar met 13% gestegen, fors beter dan de gemiddelde beweging van de CAC 40 en in lijn met de stijging van de wereldwijde index.

De omzet van Saint-Gobain komt voor 25% uit Frankrijk. Dat is een redelijk groot gedeelte, maar er is een duidelijke dalende trend zichtbaar omdat de groei in andere regio’s hoger is.

Wij hechten geloof aan in de eerdere positieve uitspraken van het management. De waardering van Saint-Gobain is onder het sector- en marktgemiddelde met een koers/winst verhouding van 12,6. Het dividend van 3,0% is bovengemiddeld. Daarnaast is de vrije kasstroom hoog ten opzichte van de marktwaarde en is de schuldenpositie ten opzichte van de brutowinst laag. Wij houden vertrouwen in Saint-Gobain.

Conclusie

Onze aanpak is erop gericht om de impact van landenspecifieke risico’s te beperken. De aanpak om ons te richten op een wereldwijde spreiding, lange termijnvisie en de focus op kwaliteit zorgt ervoor dat de portefeuille minder kwetsbaar is voor gebeurtenissen zoals de huidige situatie in Frankrijk. In tijden als deze wordt het belang van een consequente, gediversificeerde beleggingsstrategie extra duidelijk.

Daarbij richten wij ons specifiek op internationaal opererende bedrijven. We kiezen bewust voor een geconcentreerde portefeuille van circa 30 bedrijven, omdat we geloven dat dit een effectievere manier is om internationale spreiding te bereiken dan beleggen in honderden bedrijven.