In de eerste helft van februari leden de wereldwijde aandelenmarkten onder de aanhoudende rentevrees, daarna zette de toenemende spanning rond Oekraïne het sentiment onder druk. Toen de Russiche invasie een feit was veerden de koersen lichtjes op, maar per saldo verloor de verloor de MSCI All Countries World Index 2,8% in februari.

Zowel Europese als Noord-Amerikaanse boekten een negatief rendement van 3%. Ook Japan en de MSCI Emerging Markets eindigden in de min. Alleen aandelen in de Pacific exclusief Japan behaalden een positief rendement dankzij de door grondstoffengerelateerde bedrijven gedomineerde Australische beurs.

Hogere grondstoffenprijzen maakten basismaterialen (+2,3%) en energie (+1,7%) tot de sectoren met een positief rendement. Gezondheidszorg (-/-0,7%), consumptiegoederen en nutsbedrijven (beide -/-0,8%) hielden het verlies nog beperkt. Achterblijvers waren de sectoren met veel hoog gewaardeerde aandelen zoals communicatiediensten (-/-5,7%), duurzame consumptiegoederen (-/-4,9%) en technologie (-/-4,7%).

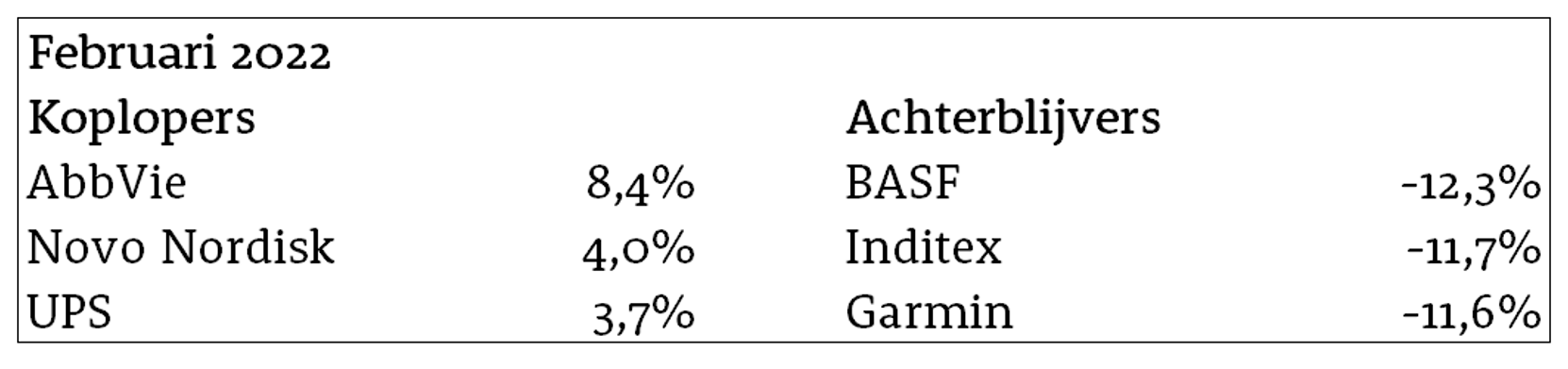

Onze nadruk op minder hoog gewaardeerde aandelen bood in februari geen soelaas. De bovengemiddeld grote positie in consumptiegoederen en het niet beleggen in communicatiediensten droegen positief bij. Maar dit werd tenietgedaan door de aandelenselectie. Naast de genoemde achterblijvers kostte ook de selectie in financiële diensten (Allianz -/-10,6%, T. Rowe Price -/-6,8%) en in gezondheidszorg (Pfizer -/- 11,3%) rendement. Per saldo boekte onze aandelenportefeuille een verlies van 3,9%.

Inflatievrees bepaalt rente in februari

Ook in februari domineerde de inflatievrees de rentemarkten. De kapitaalmarktrentes in de eurozone liepen verder op, in het 10-jaars segment meer dan op 30-jarige staatsleningen. In Duitsland en Frankrijk was de stijging minder sterk dan in Italië en Spanje. De Duitse 10-jaars rente, die eind januari nog rond 0% lag, bedroeg eind februari 0,2%. In Italië steeg de 10-jaars rente van 1,3% naar 1,8%. De rente op investment grade bedrijfsobligaties had ook last van de onrust op de aandelenmarkten, eindigde 0,5% hoger en staat inmiddels op 1,25%. Door de hogere rentes boekte de benchmark voor euro staatsobligaties een negatief rendement van 2,0%, die voor investment grade bedrijfsobligaties verloor 2,5%. Ondanks ons grotere belang in bedrijfsobligaties was het rendement van onze obligatieportefeuille (-/-1,9%) dankzij dividenduitkeringen op de ETF’s iets beter dan dat van de benchmark (-/-2,2%).

Voorlopig onzekerheid troef op de financiële markten

In de eerste week na de Russische inval in Oekraïne is de invloed op de Europese en Amerikaanse aandelenmarkten relatief gering gebleven. De AEX index verloor 2,9%, de EuroStoxx 600 3,6%. In de VS wonnen de beurzen zelfs, de Nasdaq +6,2% en de S&P 500 5,6%, mede dankzij de sterkere dollar. Het is echter allerminst zeker dat het hierbij blijft. Weliswaar is de directe blootstelling aan Rusland van de meeste grote beursgenoteerde bedrijven gering, maar de indirecte effecten kunnen aanzienlijk zijn. Kosten kunnen verder stijgen door hogere grondstoffen- en energieprijzen en door verstoringen in productie- en toeleveringsketens. Ook kan de vraag onder druk komen door afnemend consumentenvertrouwen als gevolg van angst voor een verdere escalatie van het conflict en door het psychologische effect van een forse stijging van de benzineprijzen. Het uiteindelijke effect hangt af van de duur van de oorlog in Oekraïne en van de sancties tegen Rusland. Een mogelijk stoppen met de levering van olie en gas door Rusland zou de situatie nog verergeren.

Maar uiteindelijk zal dit slechts tijdelijk zijn, in tegenstelling tot het grote menselijk leed dat de Russische agressie aan de bevolking van Oekraïne toebrengt. Want bedrijven overleven crises. Zeker goed geleide, gespreide en gefinancierde bedrijven. Over onze aandelenportefeuille maken wij ons dan ook geen grote zorgen. Een aantal van de bedrijven heeft in de week na de Russische inval de koers meer dan gemiddeld zien dalen. Niet omdat zij direct hard geraakt worden. Maar omdat zij wat meer cyclisch zijn zoals BASF en Saint Gobain of op de consument gericht zoals Inditex en Richemont. En in onrustige tijden houden beleggers daar minder van. Maar net als de andere bedrijven in onze portefeuille zijn deze goed gefinancierd en zullen zij ook deze storm weer doorstaan.

Door de grote onrust op de aandelenmarkten zijn (euro) staatsobligaties weer in trek als veilige haven. De Duitse 10-jaars rente is inmiddels weer gedaald naar rond de -/-0,1%. Zolang de vooruitzichten zo onzeker blijven zullen staatsobligaties die status nog wel houden, maar uiteindelijk zullen economische factoren weer de overhand krijgen. Omdat de sterk gestegen energie- en grondstoffenprijzen de inflatie verder zullen aanwakkeren zien wij dan eerder hogere dan lagere kapitaalmarktrentes in het verschiet.